EBITDA מייצג E arnings B efore שאני nterest, T צירים, D epreciation, ו mortization ומהווה מדד המשמש להערכת הביצועים התפעוליים של החברה. ניתן לראות זאת כ- proxy לתזרים המזומנים תזרים מזומנים תזרים מזומנים (CF) הוא הגדלה או ירידה בכמות הכסף שיש לעסק, למוסד או לאדם. במימון, המונח משמש לתיאור כמות המזומנים (מטבע) שנוצרת או נצרכת בפרק זמן נתון. ישנם סוגים רבים של CF מכל פעילות החברה.

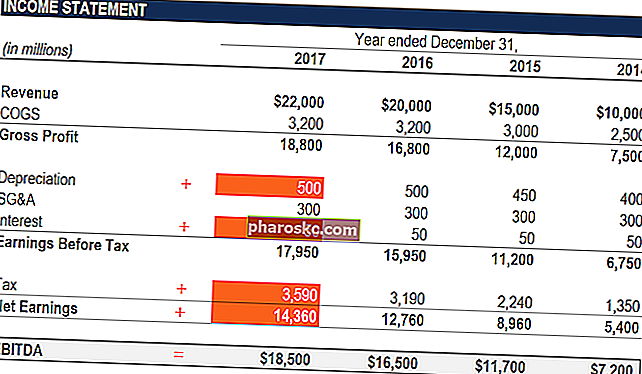

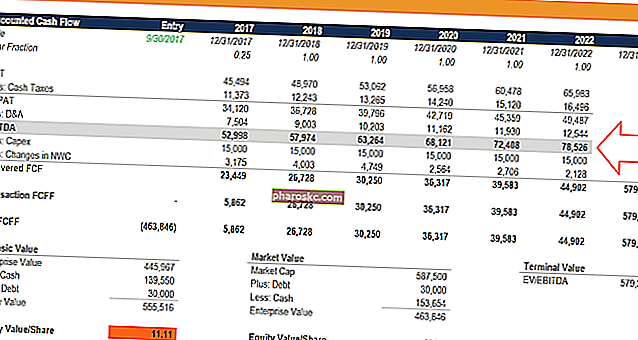

תמונה: קורס ניתוח פיננסי של האוצר.

מדד ה- EBITDA הוא וריאציה של הרווח התפעולי (מדריך ה- EBIT EBIT מייצג רווחים לפני ריבית ומיסים והוא אחד מסכומי המשנה האחרונים בדוח רווח והפסד לפני הרווח הנקי. EBIT מכונה לפעמים גם הכנסה תפעולית ומכונה זה בגלל זה נמצא על ידי ניכוי כל הוצאות התפעול (עלויות ייצור ולא ייצור) מהכנסות ממכירות.) שאינו כולל הוצאות שאינן תפעוליות והוצאות שאינן מזומנות מסוימות. מטרת הניכויים היא להסיר את הגורמים שעליהם שיקול דעת של בעלי עסקים, כגון מימון חוב, מבנה הון, שיטות פחת הוצאות פחת הוצאות פחת משמשות להפחתת ערך המפעל, הרכוש והציוד התואמים את השימוש בו, ובלאי, לאורך זמן.הוצאות פחת משמשות כדי לשקף טוב יותר את ההוצאה והערך של נכס ארוך טווח בהתייחס להכנסות שהוא מייצר. ומיסים (במידה מסוימת). ניתן להשתמש בו כדי להציג את הביצועים הפיננסיים של החברה מבלי להתחשב במבנה ההון שלה.

EBITDA מתמקד בהחלטות התפעוליות של עסק מכיוון שהוא מסתכל על רווחיות העסק הרווח הנקי הרווח הנקי הוא פריט מרכזי, לא רק בדוח רווח והפסד, אלא בשלושת הדוחות הכספיים המרכזיים. אמנם הוא הגיע דרך דוח רווח והפסד, אך הרווח הנקי משמש גם במאזן וגם בדוח תזרים המזומנים. מפעילות הליבה שלה לפני ההשפעה של מבנה ההון, מינוף וסעיפים שאינם מזומנים כגון פחת נלקחים בחשבון.

זה לא מדד מוכר בשימוש על ידי תקני IFRS IFRS. תקני IFRS הם תקני דיווח פיננסי בינלאומיים (IFRS) המורכבים ממכלול כללי חשבונאות הקובעים כיצד נדרש לדווח על עסקאות ואירועים חשבונאיים אחרים בדוחות הכספיים. הם נועדו לשמור על אמינות ושקיפות בעולם הפיננסי או US GAAP. למעשה, למשקיעים מסוימים כמו וורן באפט יש זלזול מסוים בוורן באפט - EBITDA וורן באפט ידוע כמי שלא אוהב EBITDA. וורן באפט זוכה באומרו "האם ההנהלה חושבת שפיית השיניים משלמת עבור CapEx?" עבור מדד זה, מכיוון שהיא אינה מתחשבת בפחת נכסי החברה. לדוגמא, אם לחברה יש כמות גדולה של ציוד פחת (וגם ובכך סכום גבוה של הוצאות פחת),ואז עלות האחזקה והקיימה של נכסי הון אלה לא נלקחות.

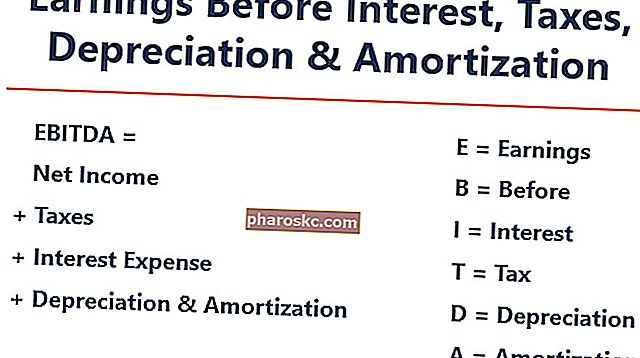

נוסחת EBITDA

הנה הנוסחה לחישוב EBITDA:

EBITDA = רווח נקי + ריבית + מיסים + פחת + הפחתות

אוֹ

EBITDA = רווח תפעולי + פחת + הפחתות

להלן הסבר על כל רכיב הנוסחה:

ריבית

הוצאות ריבית ריבית הוצאות ריבית נובעות מחברה המממנת באמצעות חוב או חכירת הון. הריבית נמצאת בדוח רווח והפסד, אך ניתן לחשב אותה גם באמצעות לוח החובות. על לוח הזמנים להתוות את כל חלקי החוב העיקריים שיש לחברה במאזן שלה, ולחשב ריבית על ידי הכפלת החריגה מ- EBITDA, מכיוון שהיא תלויה במבנה המימון של החברה. זה מגיע מהכסף שלוותה למימון הפעילות העסקית שלה. חברות שונות בעלות מבני הון שונים מבנה הון מבנה הון מתייחס לכמות החוב ו / או ההון המועסקים על ידי חברה למימון פעילותה ומימון נכסיה. מבנה ההון של המשרד וכתוצאה מכך הוצאות ריבית שונות. לָכֵן,קל יותר להשוות את הביצועים היחסיים של חברות על ידי הוספת ריבית והתעלמות מההשפעה של מבנה ההון על העסק. שים לב שתשלומי ריבית ניתנים לניכוי מס, כלומר חברות יכולות לנצל את ההטבה הזו במה שמכונה מגן מס חברות מגן המס מגן מס הוא ניכוי מותר מההכנסה החייבת המביאה להפחתת מיסים. שווי המגנים הללו תלוי בשיעור המס האפקטיבי עבור התאגיד או הפרט. הוצאות שכיחות בניכוי כוללות פחת, הפחתות, תשלומי משכנתא והוצאות ריבית.כלומר תאגידים יכולים לנצל את ההטבה הזו במה שמכונה מגן מס חברות מגן מס מגן מס הוא ניכוי מותר מהכנסה חייבת המביא להפחתת מיסים. ערך המגנים הללו תלוי בשיעור המס האפקטיבי עבור התאגיד או הפרט. הוצאות שכיחות בניכוי כוללות פחת, הפחתות, תשלומי משכנתא והוצאות ריבית.כלומר, חברות יכולות לנצל את ההטבה הזו במה שמכונה מגן מס חברות מגן מס מגן מס הוא ניכוי מותר מהכנסה חייבת המביאה להפחתת מיסים. ערך המגנים הללו תלוי בשיעור המס האפקטיבי עבור התאגיד או הפרט. הוצאות שכיחות בניכוי כוללות פחת, הפחתות, תשלומי משכנתא והוצאות ריבית.

מיסים

מיסוי חשבונאות עבור מיסי הכנסה מיסי הכנסה וחשבונתו הם תחום מרכזי במימון חברות. ההבנה הרעיונית של חשבונאות מיסי הכנסה מאפשרת לחברה לשמור על גמישות פיננסית. מס הוא תחום מורכב לניווט ולעתים קרובות מבלבל אפילו את האנליסטים הפיננסיים המיומנים ביותר. משתנים ותלויים באזור בו העסק פועל. הם פונקציה של כללי מיסוי, שאינם ממש חלק מהערכת תפקוד צוות ההנהלה, ולכן אנליסטים פיננסיים רבים FMVA® הסמכה מצטרפים ל -350,600 סטודנטים שעובדים בחברות כמו אמזון, ג'יי.פי מורגן ופרארי מעדיפים להוסיף אותם בחזרה. כאשר משווים עסקים.

פחת והפחתות

פחת הוצאות פחת הוצאות פחת משמשות להפחתת ערך המפעל, הרכוש והציוד שתואמים את השימוש בו, ובלאי, לאורך זמן. הוצאות פחת משמשות כדי לשקף טוב יותר את ההוצאה והערך של נכס ארוך טווח בהתייחס להכנסות שהוא מייצר. והפחתות (D&A) תלויות בהשקעות ההיסטוריות שהחברה ביצעה ולא בביצועי התפעול הנוכחיים של העסק. חברות משקיעות בנכסים קבועים לטווח ארוך נכסים לטווח ארוך נכסים ארוכי טווח הם נכסים שהחברה משתמשת בה בתהליך הייצור שלה ובדרך כלל מגיעים לחיים שימושיים של יותר משנה. נכסים כאלה יכולים להיחשב גם כ"רכוש קבוע ", מכיוון שהם יכולים לתרום לחלק גדול מהעלויות הקבועות של החברה הקשורות לייצור.(כמו בניינים או רכבים) שמאבדים ערך בגלל בלאי. הוצאות הפחת מבוססות על הידרדרות חלק מהרכוש הקבוע המוחשי של החברה. הוצאות הפחת נוצרות אם הנכס אינו מוחשי. נכסים בלתי מוחשיים נכסים בלתי מוחשיים על פי תקני ה - IFRS, נכסים בלתי מוחשיים הם נכסים שאינם כספיים ניתנים לזיהוי ללא מהות פיזית. כמו כל הנכסים, נכסים בלתי מוחשיים הם אלה שצפויים לייצר לחברה תשואות כלכליות בעתיד. כנכס לטווח ארוך, ציפייה זו נמשכת מעבר לשנה. כגון פטנטים מופחתים מכיוון שיש להם אורך חיים מוגבל (הגנה תחרותית) לפני התפוגה.הוצאות הפחת נוצרות אם הנכס אינו מוחשי. נכסים בלתי מוחשיים נכסים בלתי מוחשיים על פי תקני ה - IFRS, נכסים בלתי מוחשיים הם נכסים שאינם כספיים ניתנים לזיהוי ללא מהות פיזית. כמו כל הנכסים, נכסים בלתי מוחשיים הם אלה שצפויים לייצר לחברה תשואות כלכליות בעתיד. כנכס לטווח ארוך, ציפייה זו נמשכת מעבר לשנה. כגון פטנטים מופחתים מכיוון שיש להם אורך חיים מוגבל (הגנה תחרותית) לפני התפוגה.הוצאות הפחת נוצרות אם הנכס אינו מוחשי. נכסים בלתי מוחשיים נכסים בלתי מוחשיים על פי תקני ה - IFRS, נכסים בלתי מוחשיים הם נכסים שאינם כספיים ניתנים לזיהוי ללא מהות פיזית. כמו כל הנכסים, נכסים בלתי מוחשיים הם אלה שצפויים לייצר לחברה תשואות כלכליות בעתיד. כנכס לטווח ארוך, ציפייה זו נמשכת מעבר לשנה. כגון פטנטים מופחתים מכיוון שיש להם אורך חיים מוגבל (הגנה תחרותית) לפני התפוגה.כגון פטנטים מופחתים מכיוון שיש להם אורך חיים מוגבל (הגנה תחרותית) לפני התפוגה.כגון פטנטים מופחתים מכיוון שיש להם אורך חיים מוגבל (הגנה תחרותית) לפני התפוגה.

D&A מושפעת מאוד מהנחות בנוגע לחיים כלכליים שימושיים, ערך הצלה, ערך הצלה ערך ההצלה הוא הסכום המשוער ששווה נכס בסוף חייו השימושיים. ערך ההצלה מכונה גם ערך גרוטאות או ערך שיורי, ומשמש לחישוב הוצאות הפחת. הערך תלוי כמה זמן החברה מצפה להשתמש בנכס וכמה קשה משתמשים בנכס. לדוגמא, אם a ושיטת הפחת שיטות פחת הסוגים הנפוצים ביותר של שיטות הפחת כוללים יתרה ישר, ירידה כפולה, יחידות ייצור וספרות שנים. ישנן נוסחאות שונות לחישוב פחת הנכס. הוצאות פחת משמשות בחשבונאות להקצאת העלות של נכס מוחשי לאורך חייו השימושיים. בשימוש. בגלל זה,אנליסטים עשויים לגלות שהרווח התפעולי שונה ממה שהם חושבים שהמספר צריך להיות, ולכן D&A מגובה בחישוב ה- EBITDA.

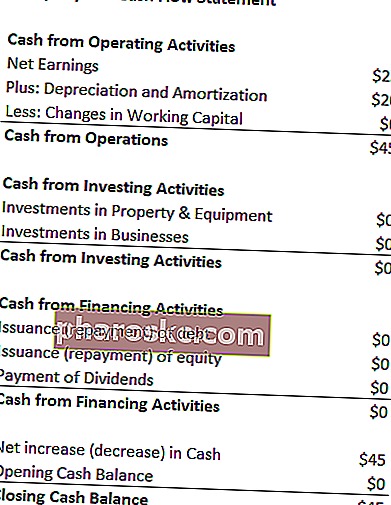

הוצאות ה- D&A יכולות להימצא בדוח תזרים המזומנים של המשרד תחת המזומנים מפעילות שוטפת תזרים מזומנים תפעולי תזרים מזומנים תפעולי (OCF) הוא סכום המזומנים שנוצר מפעילות תפעולית רגילה של עסק בפרק זמן מסוים. נוסחת תזרים המזומנים התפעולית היא הרווח הנקי (טופס החלק התחתון של דוח רווח והפסד), בתוספת פריטים שאינם מזומנים, בתוספת התאמות לשינויים בסעיף הון חוזר. מאחר שהפחת וההפחתות הם הוצאה שאינה מזומנת הוצאות שאינן מזומנות הוצאות שאינן מזומנות מופיעות בדוח רווח והפסד מכיוון שעקרונות חשבונאיים מחייבים את רישומן למרות שלא שולמו בפועל במזומן. , היא מתווספת בחזרה (ההוצאה היא בדרך כלל מספר חיובי מסיבה זו) כאשר מדובר בדוח תזרים המזומנים.

דוגמה: הוצאות הפחת וההפחתות של XYZ הן 20 דולר.

מדוע להשתמש ב- EBITDA?

מדד EBITDA משמש בדרך כלל כ- proxy לתזרים המזומנים תזרים מזומנים (CF) הוא הגדלה או ירידה בכמות הכסף שיש לעסק, למוסד או לאדם. במימון, המונח משמש לתיאור כמות המזומנים (מטבע) שנוצרת או נצרכת בפרק זמן נתון. ישנם סוגים רבים של CF. זה יכול לתת לאנליסט הערכה מהירה של שווי החברה, כמו גם טווח הערכות שווי על ידי הכפלתו במספר הערכה של EBITDA מרובה מכפיל ה- EBITDA הוא יחס פיננסי המשווה את ערך החברה הארגוני ל- EBITDA השנתי שלה. מכפיל זה משמש לקביעת שווי החברה ולהשוואתו לערך של עסקים דומים אחרים. מכפיל EBITDA של חברה מספק יחס מנורמל להבדלים במבנה ההון,המתקבל מדוחות מחקר על הון. דוח מחקר על הון. דוח מחקר על הון הוא מסמך שהוכן על ידי אנליסט המספק המלצה למשקיעים לקנות, להחזיק או למכור מניות של חברה. , עסקאות בתעשייה או רכישות מיזוגים ורכישות מיזוגים ותהליכים תהליך מדריך זה מעביר אותך בכל השלבים בתהליך מיזוגים ורכישות. למד כיצד מיזוגים ורכישות ועסקאות מסתיימים. במדריך זה נתאר את תהליך הרכישה מתחילתו ועד סופו, את סוגי הרוכשים השונים (אסטרטגיות לעומת קניות פיננסיות), את חשיבות הסינרגיות ועלויות העסקה.תהליך מדריך זה מעביר אותך לאורך כל השלבים בתהליך M & A. למד כיצד מיזוגים ורכישות ועסקאות מסתיימים. במדריך זה נתאר את תהליך הרכישה מתחילתו ועד סופו, את סוגי הרוכשים השונים (אסטרטגיות לעומת קניות פיננסיות), את חשיבות הסינרגיות ועלויות העסקה.תהליך מדריך זה מעביר אותך לאורך כל השלבים בתהליך M & A. למד כיצד מיזוגים ורכישות ועסקאות מסתיימים. במדריך זה נתאר את תהליך הרכישה מתחילתו ועד סופו, את סוגי הרוכשים השונים (אסטרטגיות לעומת קניות פיננסיות), את חשיבות הסינרגיות ועלויות העסקה.

בנוסף, כאשר חברה לא מרוויחה רווח נקי הרווח הנקי הוא פריט מרכזי, לא רק בדוח רווח והפסד, אלא בשלושת הדוחות הכספיים המרכזיים. בזמן שהוא הגיע דרך דוח רווח והפסד, הרווח הנקי משמש גם במאזן וגם בדוח תזרים המזומנים. , משקיעים יכולים לפנות ל- EBITDA כדי להעריך חברה. חברות פרטיות רבות משתמשות במדד זה מכיוון שהוא טוב מאוד להשוואה בין חברות דומות באותו ענף. בעלי עסקים משתמשים בו כדי להשוות את ביצועיהם מול המתחרים שלהם.

חסרונות

EBITDA אינו מוכר על פי GAAP או IFRS תקני IFRS תקני IFRS הם תקני דיווח פיננסי בינלאומיים (IFRS) המורכבים ממכלול כללי חשבונאות הקובעים כיצד נדרש לדווח על עסקאות ואירועים חשבונאיים בדוחות הכספיים. הם נועדו לשמור על אמינות ושקיפות בעולם הפיננסי. יש הספקנים (כמו וורן באפט וורן באפט - EBITDA וורן באפט ידוע כמי שלא אוהב את ה- EBITDA. וורן באפט זוכה כי אמר "האם ההנהלה חושבת שפיית השיניים משלמת עבור CapEx?") להשתמש בה משום שהיא מציגה את החברה כאילו היא מעולם לא שילם שום ריבית או מיסים,והוא מראה נכסים שמעולם לא איבדו את ערכם הטבעי לאורך זמן (אין פחת או הוצאות הוניות הוצאות הוניות הוצאות הוניות מתייחס לכספים המשמשים חברה לצורך רכישה, השבחה או אחזקה של נכסים לטווח הארוך כדי לשפר את היעילות או יכולת החברה. נכסים ארוכי טווח הם לרוב פיזיים ובעלי אורך חיים שימושי של יותר מתקופת חשבונאות אחת. מנוכים).

לדוגמא, חברת ייצור בצמיחה מהירה עשויה להציג גידול במכירות ו- EBITDA משנה לשנה (YoY YoY (שנה על פני שנה) YoY מייצג שנה משנה לשנה והוא סוג של ניתוח פיננסי המשמש להשוואת נתוני סדרות זמן. שימושי למדידת צמיחה , גילוי מגמות). כדי להתרחב במהירות, היא רכשה נכסים קבועים רבים לאורך זמן וכולם מומנו בחובות. למרות שנראה כי לחברה יש צמיחה חזקה בשורה העליונה, על המשקיעים לבדוק מדדים אחרים, כמו הוצאות הון, תזרים מזומנים והכנסה נטו.

הסבר וידאו על EBITDA

להלן מדריך וידאו קצר של רווחים לפני ריבית, מיסים, פחת והפחתות. השיעור הקצר יסקור דרכים שונות לחישובו ויספק דוגמאות פשוטות לעבודה.

סרטון: תוכנית הכשרת אנליסטים פיננסיים פיננסיים הסמכת FMVA® הצטרפו ל -350,600 סטודנטים + עובדים שעובדים בחברות כמו אמזון, ג'יי פי מורגן ופרארי.

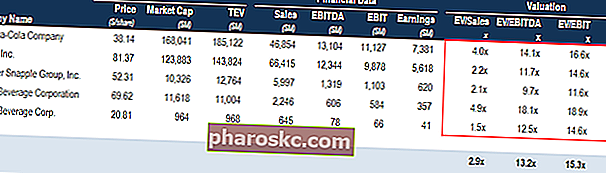

EBITDA המשמש לשווי (EV / EBITDA מרובה)

כאשר משווים שתי חברות, יחס הערך הארגוני / EBITDA EV / EBITDA EV / EBITDA משמש בהערכה כדי להשוות את הערך של עסקים דומים על ידי הערכת ערך הארגון שלהם (EV) למספר ה- EBITDA ביחס לממוצע. במדריך זה נפרק את מכפיל ה- EV / EBTIDA למרכיביו השונים ונלמד כיצד לחשב אותו צעד אחר צעד ניתן להשתמש בו בכדי לתת למשקיעים מושג כללי האם חברה מוערכת יתר על המידה (יחס גבוה) או לא מוערכת. (יחס נמוך). חשוב להשוות בין חברות הדומות באופיין (אותו ענף, תפעול, לקוחות, מרווחים, קצב צמיחה וכו '), שכן לענפים שונים יש יחסים ממוצעים שונים מאוד (יחסים גבוהים לענפים בעלי צמיחה גבוהה, יחסים נמוכים לצמיחה נמוכה תעשיות).

הערך נמצא בשימוש נרחב בהערכת שווי עסקי שיטות הערכה כאשר מעריכים חברה כעסק חי קיימות שלוש שיטות הערכת שווי עיקריות: ניתוח DCF, חברות דומות ועסקאות תקדימיות. שיטות הערכת שווי אלה משמשות בבנקאות השקעות, מחקר אקוויטי, הון פרטי, פיתוח חברות, מיזוגים ורכישות, רכישות ממונפות ומימון ונמצאות על ידי חלוקת ערך החברה של החברה ב- EBITDA.

תמונה: קורס הערכת שווי עסקי של האוצר.

דוגמה ל- EV / EBITDA:

חברת ABC וחברת XYZ הן חנויות מכולת מתחרות הפועלות בניו יורק. ל- ABC שווי ארגוני של 200 מיליון דולר ו- EBITDA של 10 מיליון דולר, בעוד שלחברה XYZ יש שווי ארגוני ערך שווי ארגוני, או שווי פירמי, הוא כל הערך של חברה השווה לערך ההוני שלה בתוספת חוב נטו, בתוספת אינטרס מיעוט, המשמש לשווי. זה מסתכל על שווי השוק כולו ולא רק על שווי ההון העצמי, כך שכל אינטרסים הבעלות ותביעות הנכסים הן מחוב והן מההון העצמי כלולים. של 300 מיליון דולר ו- EBITDA של 30 מיליון דולר. איזו חברה מוערכת בתת-ערך על בסיס EV / EBITDA?

חברה ABC: חברה XYZ:

EV = 200 מיליון דולר EV = 300 מיליון דולר

EBITDA = 10 מיליון דולר EBITDA = 30 מיליון דולר

EV / EBITDA = 200 מיליון דולר / 10 מיליון דולר = 20x EV / EBITDA = 300 מיליון דולר / 30 מיליון דולר = 10x

על בסיס EV / EBITDA, חברת XYZ מוערכת תחתון כי יש לה יחס נמוך יותר.

EBITDA במודל פיננסי

EBITDA משמש לעתים קרובות במודל פיננסי מהו דוגמנות פיננסית דוגמנות פיננסית מבוצעת ב- Excel כדי לחזות את הביצועים הכספיים של החברה. סקירה מהי דוגמנות פיננסית, כיצד ומדוע לבנות מודל. כנקודת מוצא לחישוב תזרים מזומנים חופשי שלא מנוף. רווחים לפני ריבית, מיסים, פחת והפחתות הם מדד כל כך מפונה במימון, עד כי מועיל להשתמש בו כנקודת ייחוס, למרות שמודל פיננסי מעריך את העסק רק על בסיס תזרים המזומנים החופשי שלו תזרים מזומנים חופשי (FCF) תזרים מזומנים חופשי (FCF) מודד את יכולתה של החברה לייצר את מה שהמשקיעים דואגים להם ביותר: מזומנים זמינים מופצים בצורה דיסקרטית.

תמונה: קורסי דוגמנות פיננסיים מבוססי וידאו של האוצר.

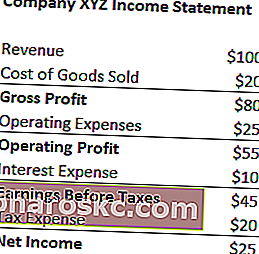

דוגמה לחישוב מספר 1

חברת XYZ מחזבת את הוצאות הפחת וההפחתות בסך 20 דולר כחלק מהוצאות התפעול שלהן. חישוב רווחיהם לפני פחת מיסי ריבית והפחתות:

EBITDA = הכנסה נטו + הוצאות מס + הוצאות ריבית + פחת והוצאות פחת

= $ 25 + $ 20 + $ 10 + $ 20

= 75 דולר

EBITDA = הכנסות - עלות טובין שנמכרו - הוצאות תפעול + פחת והוצאות פחת

= $ 100 - $ 20 - $ 25 + $ 20

= 75 דולר

הורד את התבנית בחינם

הזן את שמך ואת הדוא"ל שלך בטופס למטה והורד את התבנית בחינם עכשיו!

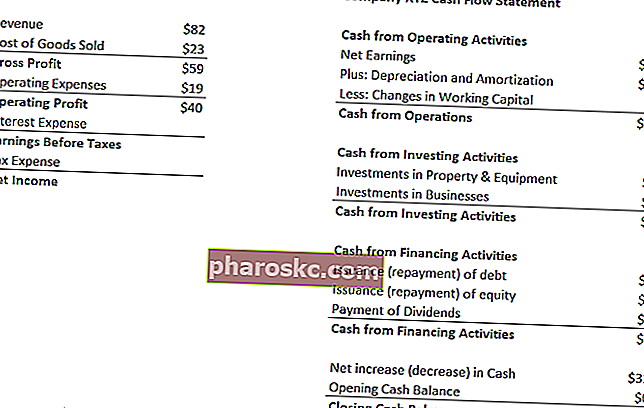

דוגמה לחישוב מס '2

הוצאות הפחת וההפחתות של חברת XYZ נגרמות משימוש במכונה שלה שאורזת את הממתקים שהם מוכרים. הם משלמים 5% ריבית לבעלי חוב ושיעור המס שלהם הוא 50%. מה הרווח של XYZ לפני פחת מיסי ריבית?

שלב ראשון: מלא את תבנית דוח רווח והפסד תבנית דוח רווח והפסד להורדה בחינם. צור דוח רווח והפסד משלך בעזרת תבניות שנתיות וחודשיות בקובץ ה- Excel שסופק. הקובץ כולל הכנסות, עלות סחורות שנמכרו, רווח גולמי, שיווק, מכירה, השקעות בסך הכל, משכורות, שכר עבודה, הוצאות ריבית, פחת, הפחתות, מיסים, רווח נקי

הוצאות ריבית = 5% * 40 $ (רווח תפעולי) = 2 $

רווח לפני מיסים = 40 $ (רווח תפעולי) - 2 $ (הוצאות ריבית) = 38 $

הוצאות מס = $ 38 (רווח לפני מיסים) * 50% = $ 19

רווח נקי = $ 38 (רווח לפני מיסים) - $ 19 (הוצאות מס) = $ 19

* הערה: ניתן למצוא רווח נקי גם בדוח תזרים המזומנים, מעל הוצאות הפחת וההפחתות.

שלב שני: מצא את הוצאות הפחת וההפחתות

בדוח תזרימי מזומנים דוח תזרים מזומנים דוח תזרים מזומנים (המכונה גם דוח תזרים מזומנים) הוא אחד משלושת הדוחות הכספיים המרכזיים המדווחים על המזומנים שנוצרו והוצאו במהלך פרק זמן מסוים (למשל, חודש, רבעון או שנה). דוח תזרימי המזומנים משמש כגשר בין דוח רווח והפסד למאזן, ההוצאה רשומה כ 12 $.

מכיוון שההוצאה מיוחסת למכונות שאורזות את הממתקים שלהן (הנכס המופחת עוזר ישירות לייצור מלאי), ההוצאה תהיה חלק מעלותן של מוצרים שנמכרו (COGS) עלות טובין שנמכרו (COGS) עלות טובין שנמכרו ( COGS) מודד את "העלות הישירה" שנוצר בייצור של כל טובין או שירותים כלשהם. זה כולל עלות חומרית, עלות עבודה ישירה ותקורות ישירות למפעל, והיא פרופורציונלית ישירות להכנסות. ככל שההכנסות גדלות, נדרשים יותר משאבים לייצור הסחורה או השירות. COGS הוא לעתים קרובות.

שלב שלישי: חישוב הרווח לפני פחת מיסי ריבית

EBITDA = הכנסה נטו + הוצאות מס + הוצאות ריבית + פחת והוצאות פחת

= $ 19 + $ 19 + $ 2 + $ 12

= 52 דולר

EBITDA = הכנסות - עלות טובין שנמכרו - הוצאות תפעול + פחת והוצאות פחת

= 82 דולר - 23 דולר - 19 דולר + 12 דולר

= 52 דולר

משאבים נוספים

אנו מקווים שזה היה מדריך מועיל ל- EBITDA - רווחים לפני פחת מיסי ריבית. אם אתם מחפשים קריירה במימון חברות, זה מדד שתשמעו עליו הרבה. כדי להמשיך ללמוד עוד, אנו ממליצים בחום על משאבי האוצר הנוספים הבאים:

- EBIT לעומת EBITDA EBIT לעומת EBITDA EBIT לעומת EBITDA - שני מדדים נפוצים מאוד המשמשים במימון ושווי חברות. ישנם הבדלים חשובים, יתרונות / חסרונות להבין. EBIT מייצג: רווחים לפני ריבית ומיסים. EBITDA מייצג: רווחים לפני ריבית, מיסים, פחת והפחתות. דוגמאות, ו

- שיטות הערכת שווי הערכת שווי בעת הערכת חברה לדאגה שוטפת קיימות שלוש שיטות הערכת שווי עיקריות: ניתוח DCF, חברות דומות ועסקאות תקדימיות. שיטות הערכת שווי אלה משמשות בבנקאות השקעות, מחקר אקוויטי, השקעות פרטיות, פיתוח חברות, מיזוגים ורכישות, רכישות ממונפות ופיננסים.

- מדריך דוגמנות פיננסית מדריך דוגמנות פיננסית חינם מדריך דוגמנות פיננסי זה מכסה טיפים של Excel ושיטות עבודה מומלצות לגבי הנחות, נהגים, חיזוי, קישור שלוש ההצהרות, ניתוח DCF ועוד

- כיצד להיות אנליסט פיננסי מעולה המדריך אנליסט טריפקטה® המדריך האולטימטיבי כיצד להיות אנליסט פיננסי ברמה עולמית. האם אתה רוצה להיות אנליסט פיננסי ברמה עולמית? האם אתה מחפש לפעול לפי שיטות עבודה מומלצות מובילות בתעשייה ולהתבלט מהקהל? התהליך שלנו, שנקרא The Analyst Trifecta® מורכב מניתוח, מצגת וכישורים רכים